本文介绍日历套利(calendar spread)相关的内容。

(本系列文章的目的是加强自己的学习效果,内容主要来源于期权领域的经典《期权投资策略》和自己的理解)

风险提示:

期权投资风险巨大,请不要轻易尝试。

期权投资风险巨大,请不要轻易尝试。

期权投资风险巨大,请不要轻易尝试。

什么是套利

套利是指买入期权,同时卖出不同行权价或者到期日的另一个期权。通过同时买进和卖出期权,可以减少单个操作的风险。比如卖出期权可能是一个风险无限的头寸,但同时买进另一个期权就可以显著降低风险。套利可以使用看涨期权(call)来建立,也可以使用看跌期权(put)。套利分为三类:

-

垂直套利(vertical spread):买入和卖出到期日相同但行权价不同的期权。

-

水平套利(horizontal spread):买入和卖出行权价相同但到期日不同的期权。

-

对角套利(diagonal spread):买入和卖出行权价和到期日都不相同的期权。

之所以有这三种分类,看下面这张图应该就能明白原因。

如果建立套利头寸时的总价格产生现金流入,这个套利也称为信用(credit)套利。比如买入期权花了1点,卖出期权得到2点,这个套利就产生了1点信用。如果建立套利头寸时的总价格产生现金流出,这个套利称为债务(debit)套利。

期权策略的基本哲学是卖出时间价值,买进内涵价值。

策略介绍

日历套利(calendar spread)也叫时间套利(time spread),是一种水平套利,形式是卖出1张call,同时买入1张更远期call,两张call的行权价相同。这个策略的原理是近期期权的时间价值比远期期权的时间价值减少地更快,这样就可以产生盈利。日历套利可以是中性的,也可以是看多的。

中性日历套利

建仓时如果采用平值期权,也就是期权行权价等于或者接近股票价格,就是中性的。举个例子,当前XYZ有三种期权,价格如下:

1

2

3

4

XYZ 股票价格50

XYZ 4月50 call,价格5

XYZ 7月50 call,价格8

XYZ 10月50 call,价格10

如果sell 4月50 call,buy 7月50 call,需要付出3点债务(depit)。4月到期时,假设股票价格没有变化,期权的价格如下:

1

2

3

XYZ 4月50 call,价格0

XYZ 7月50 call,价格5

XYZ 10月50 call,价格8

这时4月50 call作废,7月50 call值5点,整个组合赚了2点。整个组合的最大亏损不会超过3点,也就是最初建立头寸时的债务,因为到期时不管股票价格是多少,这两个期权之间的价格差距不会超过5点。可以进一步分析:

- 如果4月到期时股票价格低于50,比如是40,此时4月50 call作废,7月50 call的价格可能是2,此时平仓,整个组合亏损1点。如果股票价格更低,7月50 call的价格也接近于0,整个组合最多亏3点。

- 如果4月到期时股票价格高于50,比如时60,此时4月50 call的价格是10,7月50 call的价格可能是12(内涵价值是10,时间价值可能是2,因为时间价值在减少,所以肯定小于5),此时期权的价差是2点,如果平仓,整个组合亏损1点。如果股票价格更高,这两个期权之间的价差会更小,最小接近于0,整个组合最多亏3点。

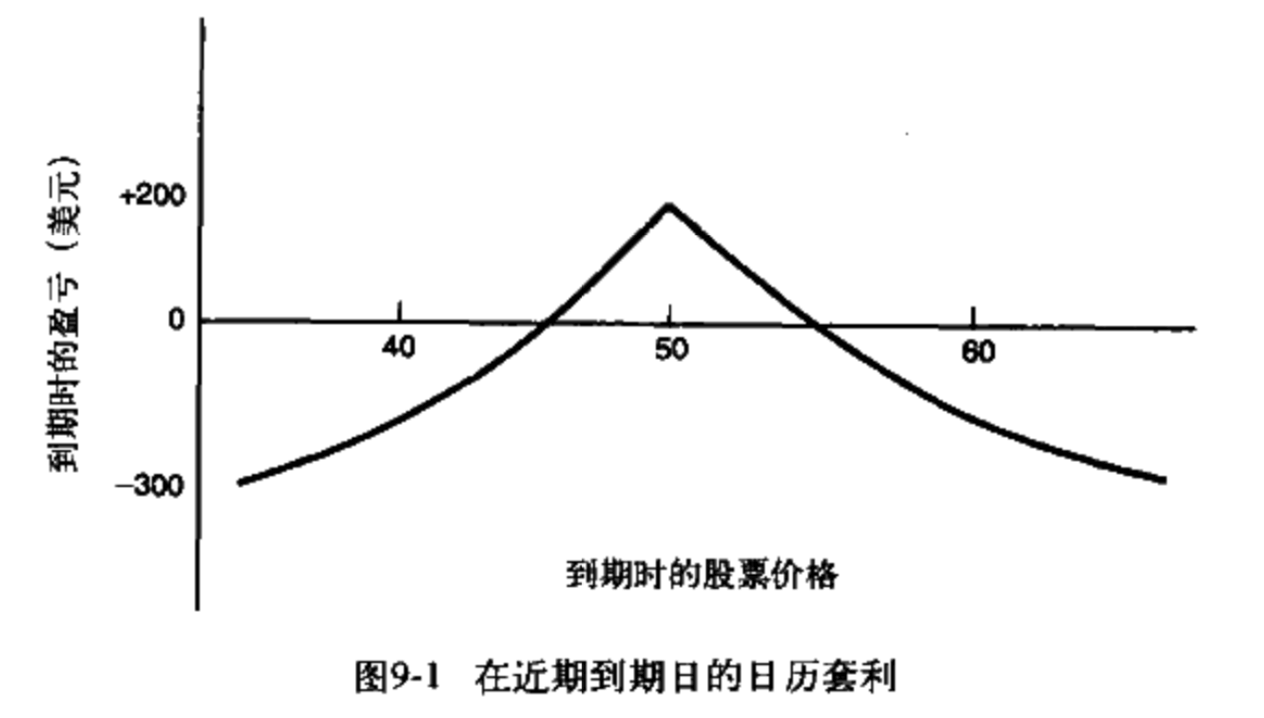

中性日历套利的盈利曲线如下:

整个组合的最大盈利跟到期时的股票波动性有关,股票的波动性不一样,导致期权的价格不一样。比如到期前股票经常上蹿下跳50%,到期日股价还是50,但这时7月50 call的价格可能很高,导致盈利也很高。盈利公式:

1

2

最大盈利 = 初始近期看涨期权价格 - 初始远期看涨期权价格 + 到期时远期看涨期权价格 - 到期时近期看涨期权价格

最大亏损 = 初始近期看涨期权价格 - 初始远期看涨期权价格

最好是建仓时股票的波动性比较低,到期时波动性较高,这样盈利会比较大。如果是相反,建仓时波动性比较高,盈利就比较低,甚至有波动性降低造成的亏损大于时间价值减少带来的盈利,导致整体亏损。

看多日历套利

如果看多股票,可以使用虚值call来建仓日历套利。举个例子,当前XYZ价格如下:

1

2

3

XYZ 股票价格45

XYZ 4月50 call价格1

XYZ 7月50 call价格1.5

如果sell 4月50 call,buy 7月50 call,这就是一个看多的日历套利。到期时我们希望XYZ能低于50,这样4月的call能作废,之后我们希望XYZ能上涨,这样7月的call就能大赚。4月call作废的概率比较大,前文介绍过,虚值期权的delta小于0.5,也就是说股票达到行权价的概率比较低。同理7月call到期时,股票达到行权价的概率也比较低。但是一旦达到,盈利就会比较大。所以建仓看多日历套利有下面几个准则:

- 选择波动性比较大的股票,这样股票有机会运动到远期行权价之上。

- 不要使用深度虚值的期权,这样股票达到远期行权价的概率很低。

- 不要在看多日历套利上投入很大的仓位。

善后行动

中性日历套利善后

中性日历套利的善后分三种情况:

- 如果股票没有太大变化,这样近期期权到期时可能作废,此时达到最大盈利,可以将远期期权平仓。也可以只平仓部分远期期权,收回成本,剩下的远期期权留着,如果之后股票上涨,盈利就会比较大。

- 如果股票下跌,此时有两种选择,一是立即平仓止损,此时亏损比较少。另一种是不去管它,让近期的期权作废,然后等待股票上涨的机会,这样远期期权还有盈利的机会。股票下跌时不可取的做法是把买入的远期期权卖掉,留着卖出的近期期权。这样的做法就是裸卖近期期权,如果股价反弹,就可能会有大量的亏损。

- 如果股票上涨,同样也有两种选择,一是立即平仓止损,另一种是什么也不做,等待近期期权到期时平仓。

看多日历套利善后

对于看多日历套利,善后行动也是两种选择,一是平仓止损,另一种是什么也不做,等待近期期权到期时平仓。这个策略的特点是亏损比较小,但是如果有大笔盈利潜力,所以应该将仓位分散到多个标的上,只要少数盈利就可能弥补其他的小额亏损。这有点像一级市场的玩法。