本文介绍比率看涨期权立权(ratio call writing)相关的内容。

风险提示:

期权投资风险巨大,请不要轻易尝试。

期权投资风险巨大,请不要轻易尝试。

期权投资风险巨大,请不要轻易尝试。

策略介绍

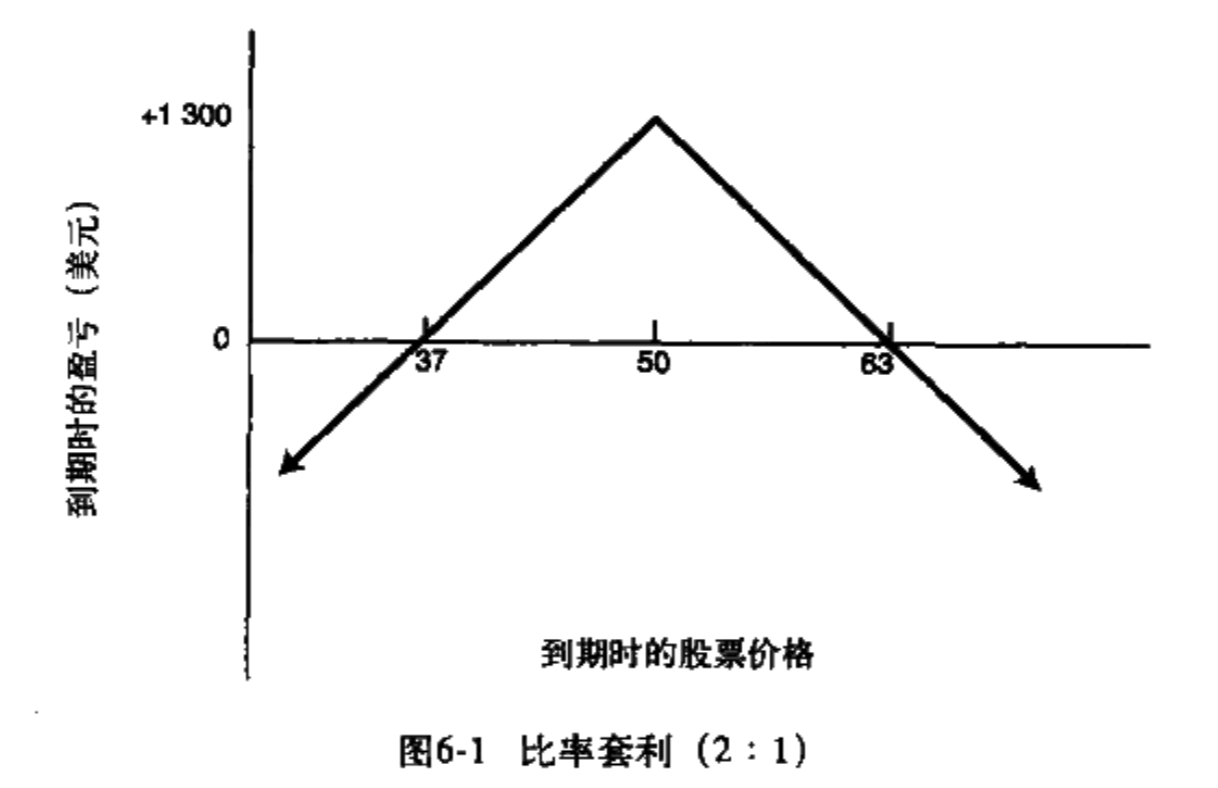

ratio call writing,中文叫比率看涨期权立权,是一个中性组合策略,组合形式是买入股票,同时卖出2倍相应数量的call。举个例子,股票XYZ现在价格是49,XYZ 10月50 call的价格是6,买入100股XYZ正股,同时卖出2张XYZ 10月50 call,这个组合就是ratio call。注意这里是卖出2张call,如果卖出1张XYZ 10月50 call就是前文介绍的covered call。我们来分析股票在不同价格时组合的表现:

- 如果XYZ在10月到期时价格是37,call作废,获得权利金12点,同时由于正股下跌亏损了12点,此时在下行方向上盈亏平衡。如果股价继续下跌,权利金不足以弥补正股下跌的亏损,整个组合开始亏损。

- 如果XYZ在10月到期时价格是50,call作废,获得权利金12点,正股盈利1点,总共13点,这也是整个组合的最大盈利。

- 如果XYZ在10月到期时价格是63,call的价格是13,最初的卖出价是6点,每张亏损7点,总共14点,同时正股上涨盈利了14点,此时在上行方向上盈亏平衡。如果股价继续上涨,正股的盈利不足以弥补call的亏损,整个组合开始亏损。

整个组合在[37, 63]的区间范围内是盈利的,超出这个范围亏损。最大盈利和上下行平衡点公式如下:

1

2

3

最大盈利 = 行权价 - 股票价格 + 2*看涨期权价格

下行平衡点 = 行权价 - 最大盈利 = 股票价格 - 2*看涨期权价格

上行平衡点 = 行权价 + 最大盈利

组合的盈利图形如下:

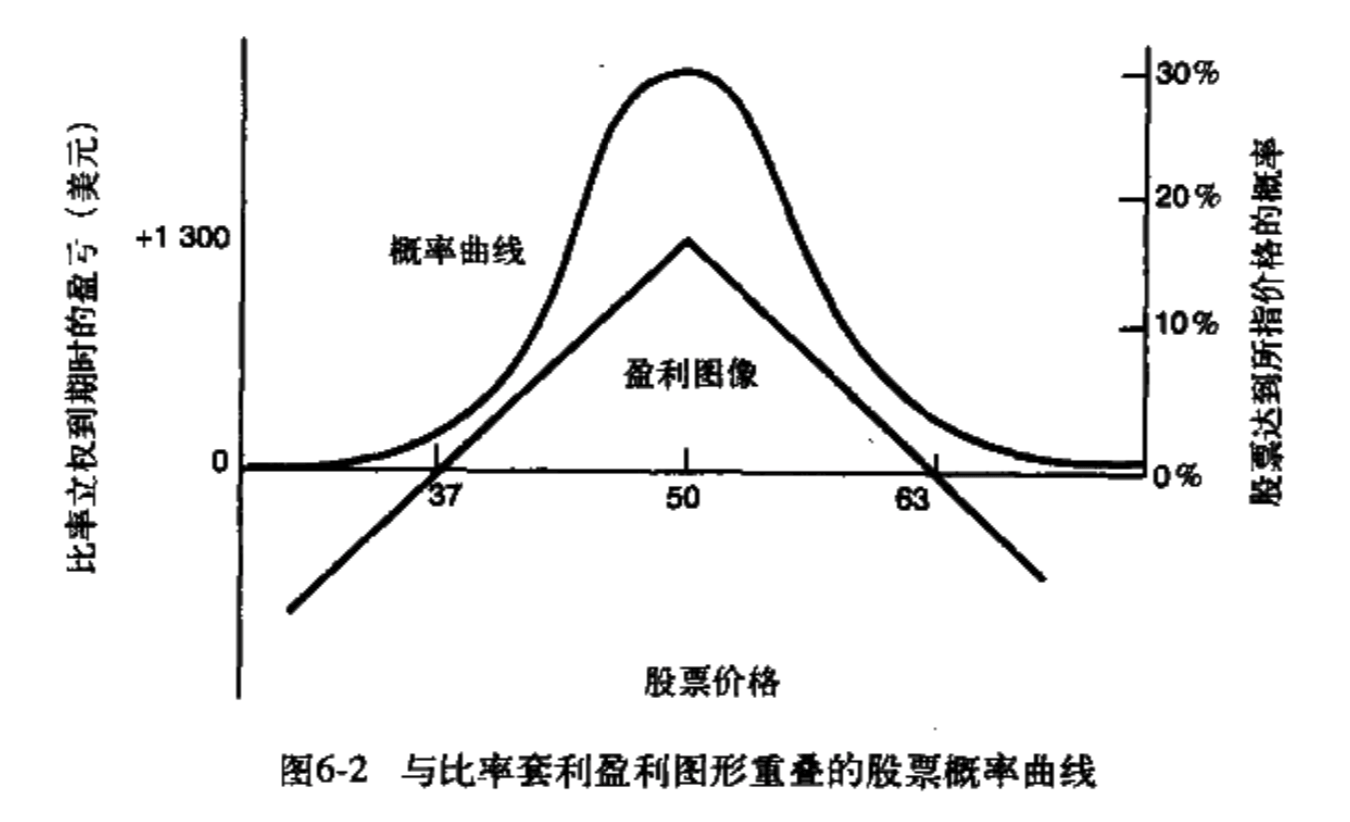

从概率角度考虑,组合是一个高胜率的策略。因为概率上股价上下大幅波动的可能性非常小,很大概率到期时的股价在买入时的股价附近。大的亏损出现在远离当时股价的位置,而这个概率是很低的。盈利图形和概率分布曲线的叠加图如下:

ratio call应该使用波动率较大的股票,因为权利金价格高,这样组合的盈利范围比较宽。

策略变体

如果对股票略微看多,可以使用虚值期权,这样在上行方向比下行方向有更大的空间。反之,可以使用实值期权。

举个例子, XYZ 10月45 call的价格是8,最大盈利是12,盈利区间是[33, 57],XYZ 10月55 call的价格是4,最大盈利是14,盈利区间是[41, 69]。实值相当于整个盈利图形向左偏移了,虚值向右偏移。

另外改变期权和股票的数量比例也可以建立略微看涨或者看空的头寸。一般期权和股票的比例是2:1,如果略微看空,可以卖出更多数量的期权。如果略微看涨,可以买进更多数量的正股。这种情况下的最大盈利和上下行平衡点公式如下:

1

2

3

最大盈利 = (行权价 - 股票价格)* 股票数量 / 100 + 看涨期权数量 * 看涨期权价格

下行平衡点 = 行权价 - 最大盈利 / 100

上下平衡点 = 行权价 + 最大盈利 / (看涨期权数量 - 股票数量 / 100)

比如按49买入100股XYZ,同时按6卖出3张XYZ 10月50 call,这时的最大盈利是18,盈利区间是[31, 59.5]。

按49买入200股XYZ,同时按6卖出3张XYZ 10月50 call,这时的最大盈利是20,盈利区间是[40, 70]。

建仓时,如何才能确定组合是中性的?在 期权投资策略(二):call buying 一文中介绍过delta的4个特点,其中一个特点就是delta可以表示组合是看涨还是看跌,正值表示看涨,负值看跌,0表示中性。在ratio call中,卖出期权,delta为负,买入正股相当于delta为正。1张期权也相当于delta*100数量的正股,那么中性数量的期权和正股比例就是1/delta。比如XYZ 10月50 call的delta是0.6,期权和正股的比例是1/0.6=5:3的时候,买入300正股,卖出5张call,组合是中性的。其实也没有必要完全保持中性,因为随着股价的变动和波动率的变动,很难时刻保持中性。

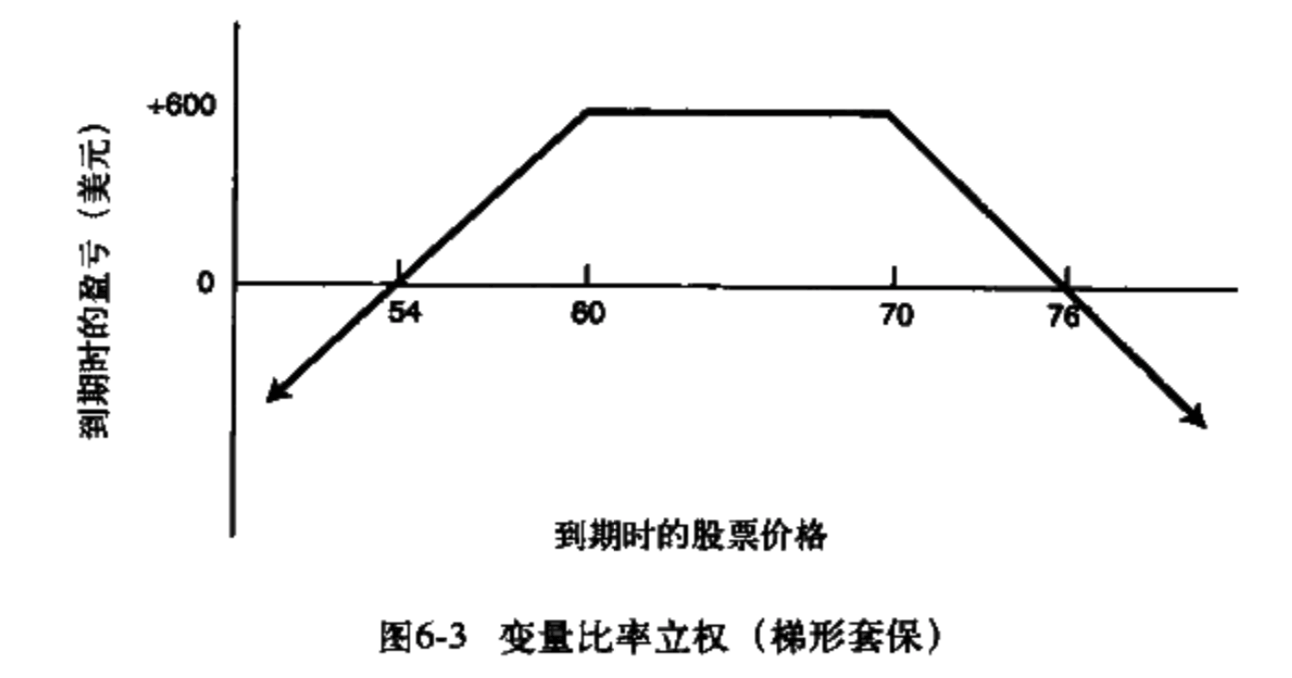

如果股票价格正好在两个期权的行权价中间,可以使用这两个期权建立中性组合,这个策略称为变量比率立权(variable ratio write)。举个例子,XYZ 股票价格65,XYZ 10月60 call价格8,XYZ 10月70 call价格3。买入100股XYZ,同时卖出1张10月60 call和1张10月70 call,这个就是variable ratio write,也是中性头寸。

到期时XYZ的股价在60和70之间的任何值,10月60的call都会被行权,10月70的call都会作废,所以在[60, 70]区间内,组合的盈利都是相同的,这也是组合的最大盈利。公式如下:

1

2

3

最大盈利 = 总的期权权利金 + 低行权价 - 股票价格

下行平衡点 = 低行权价 - 最大盈利

上行平衡点 = 高行权价 + 最大盈利

盈利图形如下:

善后行动

移仓

建仓ratio call后,如果股票价格快要到盈利区间的边缘,这时可以移仓,重新建立中性头寸。下面分别举股价下跌和上涨的例子。

初始头寸:

1

2

买入100股XYZ,价格49

卖出2张XYZ 10月50 call,价格6

如果股票下跌:

1

2

3

XYZ股票价格40

XYZ 10月50 call,价格1

XYZ 10月40 call,价格4

这时可以向下移仓到10月40 call,买回2张10月50 call,卖出2张10月40 call,这样从10月50 call上盈利了10点,相当于股票的成本变成了39,新的头寸相当于按39买入100股XYZ,按4卖出2张XYZ 10月40 call,也是一个中性头寸。如果股票继续大跌,可以继续使用这个办法移仓,游戏可以一直玩下去。

如果股票上涨:

1

2

3

XYZ股票价格60

XYZ 10月50 call,价格11

XYZ 10月60 call,价格6

这时可以向上移仓到10月60 call,买回2张10月50 call,卖出2张10月60 call,这样从10月50 call上亏损了10点,相当于股票的成本变成了59,新的头寸相当于按59买入100股XYZ,按6卖出2张XYZ 10月60call,也是一个中性头寸。

如果股价剧烈变动,超过了盈利区间,可以平仓整个头寸,避免进一步地亏损。

根据delta调整

上面介绍了根据delta可以建仓一个中性的头寸,股价变化后,整个组合不再是中性的,这时可以根据期权新的delta来调整组合,保持组合的中性。

举个例子,初始10月50 call的delta为0.6,期权和正股之间的比例应该是5:3,后来股票涨到57,10月50 call的delta变成了0.8,这时中性的期权和正股之间的比例应该是5:4,所以应该再买入100股正股来保持中性。另外也可以采用卖出少量期权的方式来保持比例。也就是说可以调整正股数量,也可以调整期权的数量。

调整正股数量的公式为:

1

调整股票数量 = (新delta * 看涨期权数量 - 原有股票数量/100) * 100

如果计算出的数值为负,表示需要卖出正股。

另外,这里介绍一个相等头寸(equivalent stock position, ESP)的概念。相等头寸指的是期权相当于多少正股,ESP的计算公式为:

1

ESP = 期权数量 * delta * 1张期权对应的正股数

举个例子,买入10张XYZ 7月50 call,delta是0.45。ESP = 10 * 0.45 * 100 = 450。也就是说10手期权相当于450股正股。股票上涨1点,450股总共张了450点。期权上涨0.45点,10张也是450点。如果买入300股正股,同时卖出10张XYZ 7月50 call,这个组合就相当于做空150股正股,不是中性组合。