本文介绍看跌期权(put)相关的内容。

(本系列文章的目的是加强自己的学习效果,内容主要来源于期权领域的经典《期权投资策略》和自己的理解)

风险提示:

期权投资风险巨大,请不要轻易尝试。

期权投资风险巨大,请不要轻易尝试。

期权投资风险巨大,请不要轻易尝试。

买入看跌期权

相比实值看跌期权,虚值看跌期权的潜在回报更高,风险也更大。如果股票价格大跌,虚值看跌期权的百分比回报更大。不过,如果股票价格下跌幅度不大,实值期权一般是更好的选择。看跌期权在变为实值后的时间价值权利金失去的更为迅速。

举个例子,

1

2

3

XYZ股价是49

XYZ 7月45 put价格是1

XYZ 7月50 put价格是3

如果XYZ下跌了5点,变成44。7月45 put的价格可能只增加了2点,变成3。而7月50 put的价格可能是7。一旦put变成实值,即使是长期put,时间价值权利金也会减少。所以如果长期put的价格和短期相比差距不大,应该选择长期put。

看跌期权delta = 看涨期权delta - 1

深度虚值put的delta接近0。

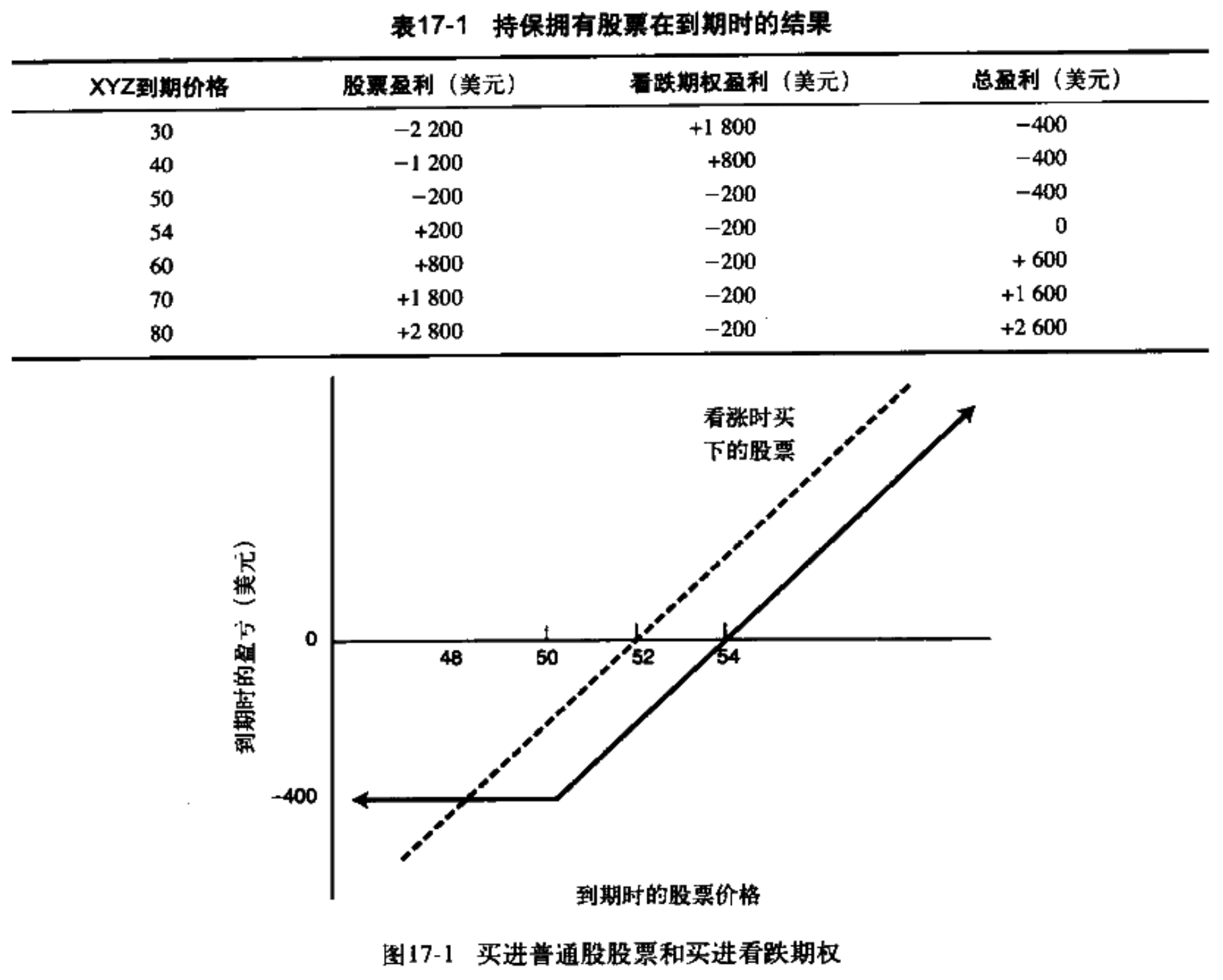

持有股票同时买入看跌期权

在持有股票的同时买入put,这样的头寸也叫合成买入call,因为盈利图形和买入call的盈利图形一样,整个头寸下跌风险有限,潜在收益无限。举个例子,XYZ股票买入价格为52,同时买入一张10月50 put,价格为2。整个头寸的最大亏损是4点,盈利图形如下:

虚值put的成本很小,但提供的保护不如实值put。一般来说,应该买入略微虚值的put作为保护,这样可以在保护作用和限制盈利之间达到一种平衡。

买入看涨期权同时买入看跌期权

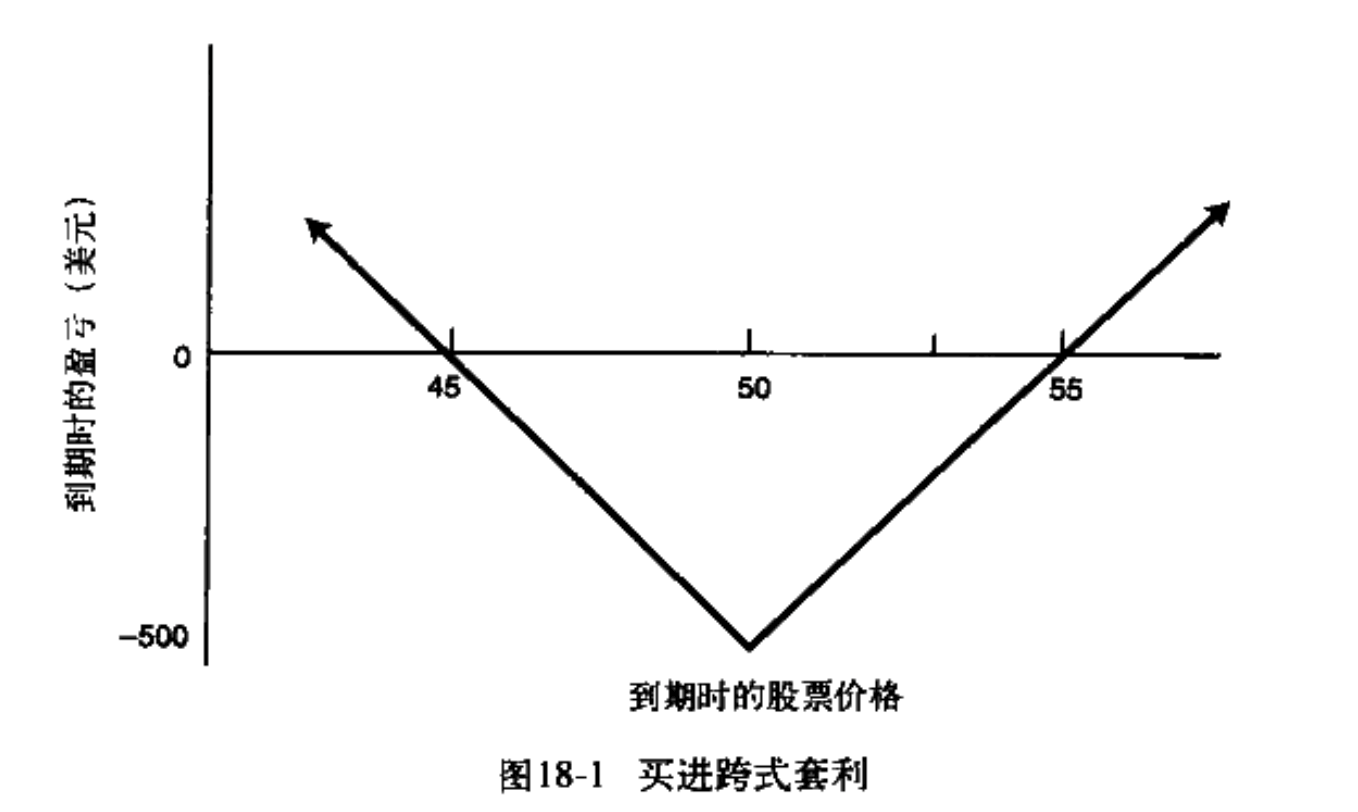

买入跨式套利

买入跨式套利(straddle buying)策略指买入相同行权价和到期日的call和put。无论股票朝哪个方向运动,只有运动得足够远,就有大量的潜在盈利,最大亏损就是买call和put投入的钱。

举个例子:

1

2

3

XYZ股价50

XYZ 7月50 call价格3

XYZ 7月50 put价格2

同时买入XYZ 7月50 call和XYZ 7月50 put,整个跨式套利成本是5点。如果XYZ到期时股价是50,整个投资全部亏损。如果XYZ价格到期时股价超过55或者低于45,call或者put的价格就会超过5点,头寸就会有盈利。盈利图形如下:

跨式套利可以用于赌财报,财报发布当日,股价常常暴涨暴跌,如果提前买入跨式套利,就有可能盈利。

买入宽跨式套利

前文介绍过,对于看涨期权买入,如果股票上涨,有4种善后方法:

- 平仓提取盈利

- 什么也不做

- 向上移仓

- 卖出虚值看涨期权

还有另外一种方式就是买入put。如果股价继续上涨,call还有继续盈利的可能。

举个例子,XYZ股价48,投资者买入一张XYZ 10月50 call价格3点。股价涨跌58,call的价格涨到9。此时投资者买入10月60 put价格4点,整个头寸是:

1

2

XYZ 10月50 call价格3

XYZ 10月60 put价格4

这个头寸也叫宽跨式套利(strangle),它的价格至少是10点。如果XYZ到期时价格在50和60直接,头寸的价格是10,如果在这个范围之外,头寸的价格会更高。

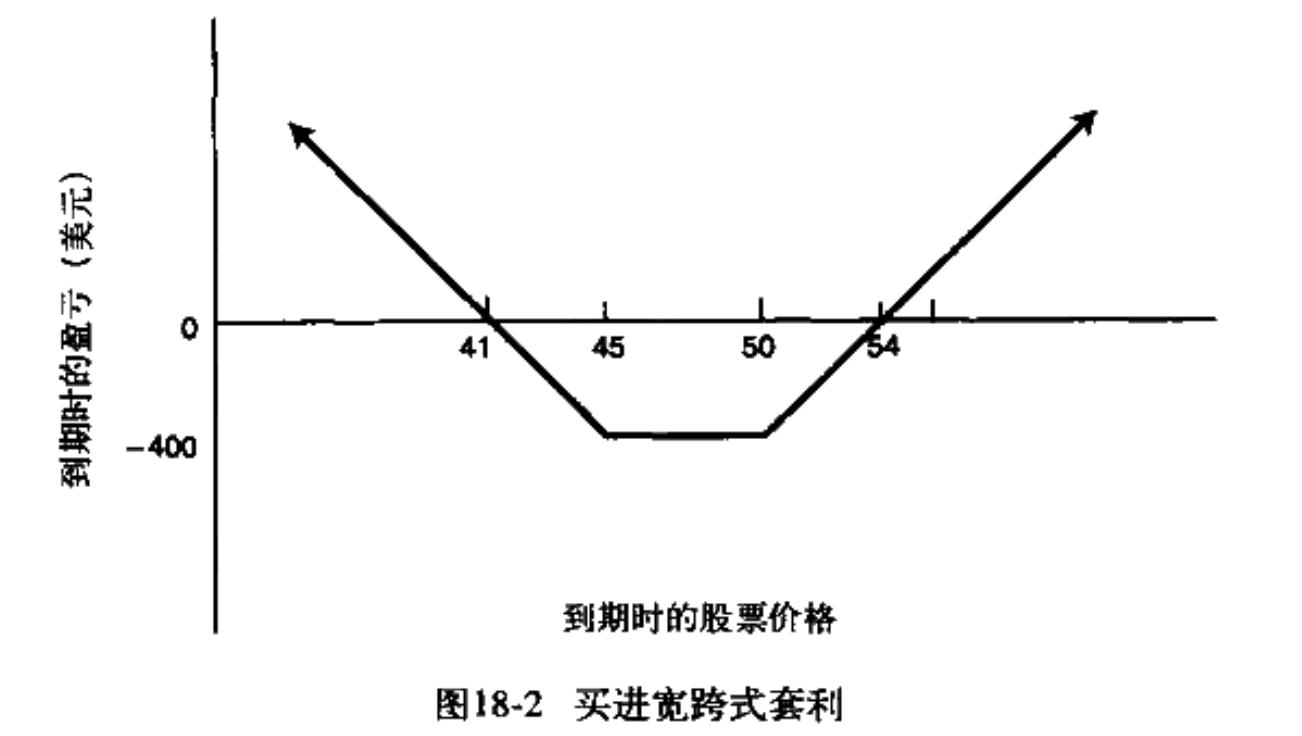

宽跨式套利由到期日相同,行权价不同的call和put组成。举个例子:

1

2

3

XYZ股价47

XYZ 1月45 put价格2

XYZ 1月50 call价格2

买入一张XYZ 1月45 put和一张XYZ 1月50 call,两个期权都是虚值的,如果到期时XYZ在45和50之间,两个期权都过期,投资全部亏损。如果XYZ高于54或者低于41,头寸开始盈利。和跨式套利相比,宽跨式套利出现最大亏损的价格范围更大一些,跨式套利之一在股票价格刚好等于行权价时亏损最大。但宽跨式套利的亏损额要小一些,这是一个弥补的因素。盈利曲线如下:

宽跨式套利也可以用实值期权,但是总成本更高,风险更低,相对虚值期权,实值期权更保守。

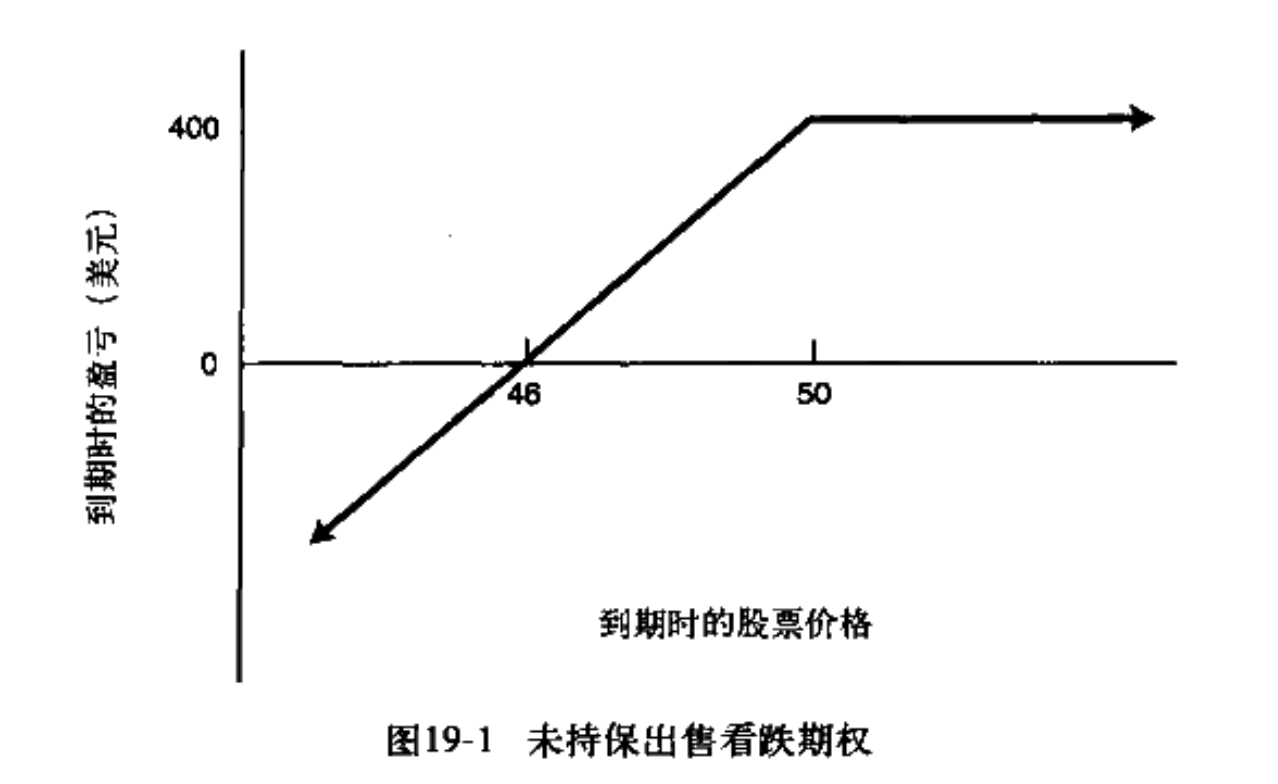

卖出看跌期权

未持保看跌期权(uncovered put sale),也叫裸put,指直接出售put。这是一个看多的策略。策略出售者获得了期权权利金,同时有义务按照行权价买入股票。举个例子,XYZ股价是50,6月50 put价格是4点,如果到期时股价在50以上,获得最大盈利400,如果到期时股价下跌,则可能会大亏。盈利曲线如下:

未持保看跌期权立权的图形和持保看着期权立权(covered call sale)的图形一致,两种策略是等价的。

未持保看跌期权立权的一种常见用法是低于市价买入股票。比如XYZ当前价格是60,投资者觉得贵了,想55买入。这时如果3个月的put价格是5,投资者可以卖出put,获得5点权利金。如果到期时XYZ股价在60以下,投资者就可以以60的价格买入股票,再减去权利金5点,买入XYZ的成本实际是55。如果到期时XYZ股价在60以上,期权作废,获得了5点权利金,没有机会按55买入股票。如果是自己非常想买入的股票,慎用这个策略,有可能没机会买入。

未持保跨式套利立权

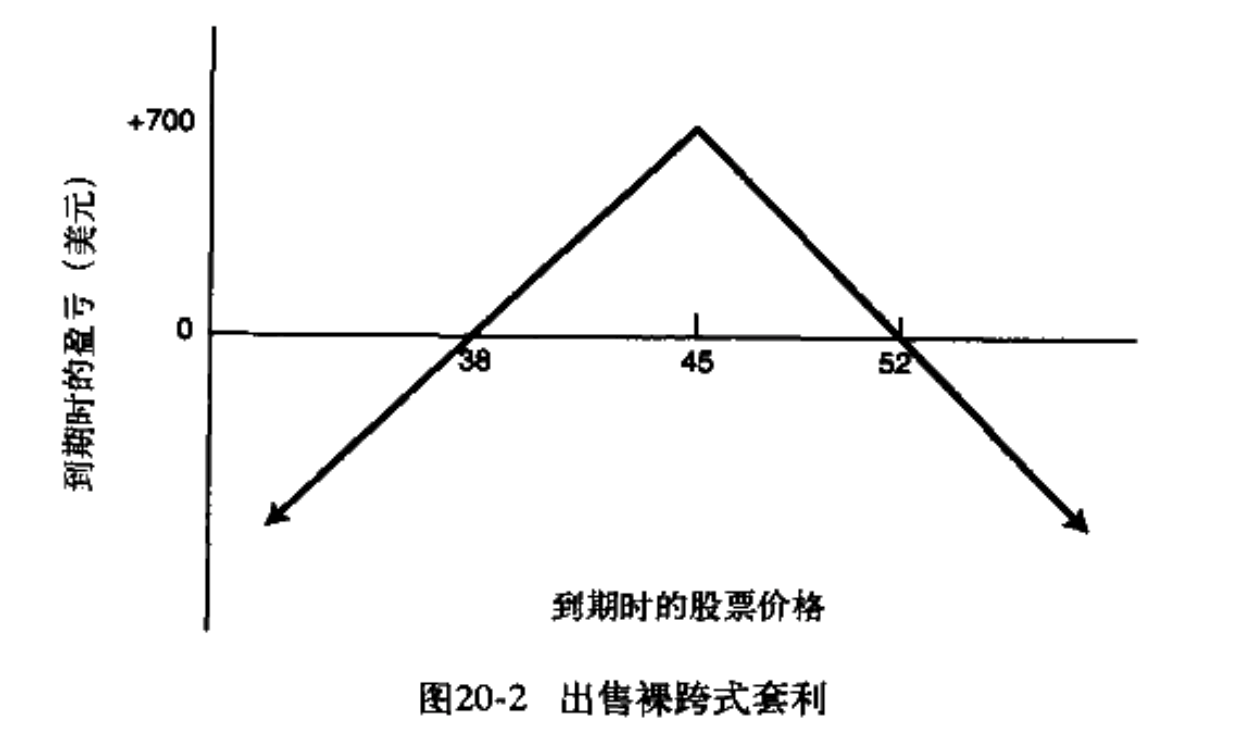

上面介绍了买入跨式套利(straddle buyging),投资者也可以卖出跨式套利,也叫做未持保跨式套利立权(uncovered straddle write),该策略卖出call和put,是潜在盈利有限而潜在风险巨大的中性策略,不过它获得盈利的概率相当大,如果股价变化不大就可能盈利。

举个例子:

1

2

3

XYZ股价45

XYZ 1月45 call价格4

XYZ 1月45 put价格3

跨式套利可以卖出7点,如果股价在到期时高于38并且低于52,卖出该跨式套利就会盈利。盈利图形如下:

未持保跨式套利立权如何善后?本质上说,善后行动应该做两件事情:首先限制头寸中的风险。其次保留潜在盈利的余地。

还是上面这个例子,股价是45时,以7点卖出跨式套利,之后股价上涨,价格如下:

1

2

3

4

XYZ股价50

XYZ 1月45 call价格7

XYZ 1月50 put价格1

XYZ 1月50 call价格3

此时这个跨式套利中有很大的时间价值权利金,买回来会相当贵。此时买入1月50 call作为上行方向的保护,头寸变成了总信用是4点的头寸。如果到期时XYZ价格高于50,put作废,投资者需要付出5点将头寸平仓(买入1月45 call,卖出1月50 call),此时最大亏损就是1点。

除了能限制上行方向的亏损,这类善后行动给潜在盈利留有余地。如果到期时XYZ股价在41和49之间,投资者可以用小于4点的价格将头寸平仓,获得盈利。只有股价跌到40以下才有大笔的亏损。